我国的国债期货采用滚动交割和集中交割相结合的交割方式。滚动交割的时间为交割月第一个交易日至最后交易日的前一个交易日,最后交易日未平仓的实行集中交割。

(4)最便宜可交割债券

最便宜可交割债券是国债期货里一个重要的概念。国债期货的空头具备一定的选择权,可以选择价格对自己最有利的国债进行交割。

(二)我国国债期货的风险管理

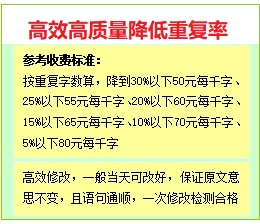

我国国债期货有着严格的分控措施,各项风险控制制度如图1。

图1 国债期货各项风控制度

1.我国金融期货投资者适当性制度

根据中国金融期货交易所的规定,我国的国债期货投资者要遵循适当性制度管理。国债期货投资者适当性标准如下:

(1)自然人投资者

申请开户时保证金账户可用资金余额不低于人民币50万元;具备金融期货基础知识,通过相关测试;具有累计10个交易日、20笔以上(含)的金融期货仿真交易成交记录,或者最近三年内具有10笔以上(含)的期货交易成交记录;不存在严重不良诚信记录;不存在法律、行政法规、规章和交易所业务规则禁止或者限制从事金融期货交易的情形。

(2)一般单位客户

申请开户时保证金账户可用资金余额不低于人民币50万元;相关业务人员具备金融期货基础知识,通过相关测试;具有累计10个交易日、20笔以上(含)的金融期货仿真交易成交记录,或者最近三年内具有10笔以上(含)的期货交易成交记录;不存在严重不良诚信记录;不存在法律、行政法规、规章和交易所业务规则禁止或者限制从事金融期货交易的情形;具有参与金融期货交易的内部控制、风险管理等相关制度。

2. 涨跌停板制度和交易保证金制度

国债现货和期货价格的波动幅度一般不大,国际上对国债期货普遍没有设立涨跌停板。我国国债期货设立涨跌停板制度,是为了抑制市场过度投机,降低市场风险,维护市场平稳运行。我国国债期货的涨跌停幅度为2%,既不会影响市场的流动性,也能有效限制期货市场的过度波动。

保证金水平是分险控制效果和交易成本之间的权衡。日前中国金融期货交易所设置的最低交易保证金是合约价值的2%。

3.持仓限额制度和大户报告制度

持仓限额制度是指交易所规定的会员或者客户对某一合约的单边最大持仓数量。

4.强行平仓制度和强制减仓制度

强行平仓是指交易所按照有关规定对会员、客户持仓实行强行平仓的一种强制措施。强制减仓是指交易所将当日以涨跌停板价格申报的未成交平仓报单,以当日涨跌停板价格与该合约静持仓盈利客户按照持仓比例自动撮合成交,是交易所及时化解风险的有效手段。

四、我国推出国债期货的意义

上市国债期货是我国2013年经济体制改革的重要工作之一,也是我国多层次资本市场建设取得的重要成果,是继股指期货之后期货衍生品市场创新发展的重要突破。

(一)国债期货有助于完善债券市场体系

国债期货是一种简单、成熟的利率风险管理工具,经过30多年的发展,已经成为全球最主要的金融期货品种,其套期保值和价格发现功能也早已被国际金融市场充分实践和认可。美国、德国等债券市场发达国家,都拥有由债券发行、交易以及风险管理三级市场构成的完整的债券市场体系,其中国债期货市场更是对债券市场定价和避险起到关键作用,夯实了整个债券市场发展的基础。

目前,大力推进债券市场发展是我国建设多层次资本市场的一项重要举措。债券市场已经成为我国资本市场的重要组成部分,成为政府、金融机构、企业的非常重要的融资平台。1997年至2012年,通过债券市场累计发行各种债券66.9万亿元,其中发行国债13万亿元,为执行积极的财政政策提供了强大的资金支持;发行政策性银行债12.3万亿元,是政策性银行筹措资金的主要工具。债券市场已成为筹集长期资本的重要信用工具,对我国金融的发展至关重要。

一个完整意义上的债券市场应该包括债券发行一级市场、债券交易二级市场和管理债券市场风险的国债期货市场。这三个部分有机协调,构成一个不可分割、相伴共生的统一整体。国债期货市场的建立,有助于市场对风险管理的迫切需求,构建起完整的债券市场体系,使债券发行、交易、风险管理形成良性互动,增强债券持有者的持债信心,对完善我国债券市场结构、健全债券市场功能、扩大直接融资比例,促进债券市场长远发展具有深远意义。

(二)国债期货有助于建立完善的基准利率体系

国家“十二五”规划中就提出利率市场化的三大任务:一是基准利率体系建设;二是发展存贷利率定价替代产品市场;三是建立央行引导市场利率的机制,其中基准利率体系建设更是核心的核心。然而基准利率的缺失已严重制约我国金融市场的发展、利率市场化的稳步推进和货币政策的调控。早前央行公布的商业银行贷款集中报价制度,是宣布全面放开贷款利率管制后的又一关键举措。下一步在完善市场基准利率体系方面,势必还须将贷款基础利率集中报价机制由货币市场向中长期信贷市场延伸,大力发展债券市场,尤其是国债期货市场。

国债期货具有标准化程度高、投资者广泛、高度透明、交易价格连续、信用风险低等特点,容易形成投资者认可的公开价格;国债期货采用竞价交易机制,形成的价格真实、权威,有利于国债发行市场、交易市场和风险管理市场的价格相互影响和相互作用,从而形成被广泛接受的市场利率,有利于构建市场公认、期限完整的基准收益率曲线。

国债期货上市后,随着国债期现货之间套利交易的实施及国债实物的交割,增强了国债现货市场的流动性,尤其是大幅提高了最便宜可交割国债的流动性,促进了现货市场定价效率的提高,为基准收益率曲线的编制奠定了坚实的基础。

(三)国债期货有助于提高债券市场流动性

流动性是债券市场健康长远发展的关键,是债券市场功能发挥的保证。国债期货可以有效增强国债现货市场的流动性,提高国债现货市场的定价效率。

国债期货推出的意义及影响分析(四)由教育资料网(www.jaoyuw.com)会员上传。